SMALL

미국 알래스카 LNG 프로젝트가 다시 추진되며, 한국이 전략적 투자자로 주목받고 있다. 이 개발의 경제성과 한국의 참여 가능성을 LNG 수급, 수익성, 지정학 리스크 관점에서 분석한다.

🛢️ 알래스카 LNG 프로젝트 개요

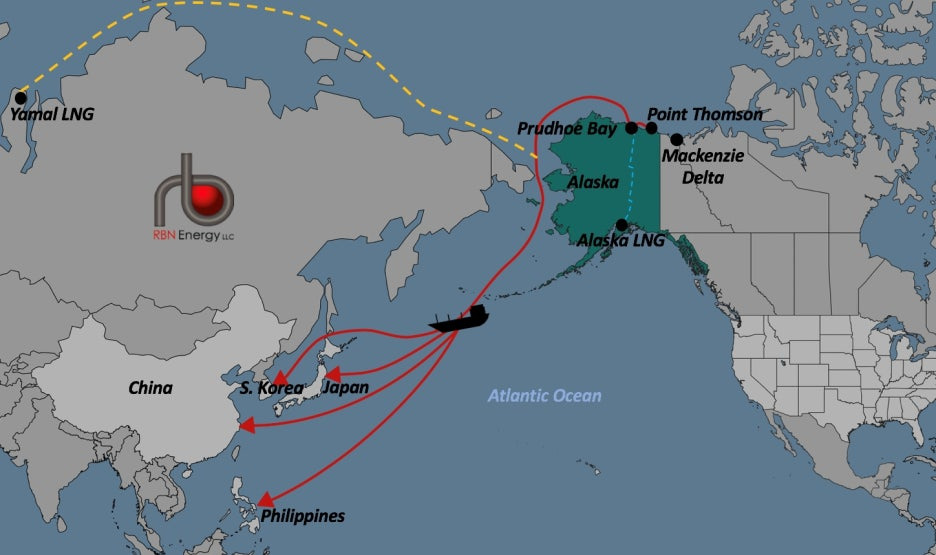

- 위치: 미국 알래스카 북부 Prudhoe Bay~남부 Nikiski까지 연결 (총 1,287km 가스관 포함)

- 총 사업비: 약 440억 달러 (약 60조 원)

- 규모: 연간 2,000만 톤 생산 목표 (한국 연간 수입량의 45% 규모)

- 주체: Alaska Gasline Development Corporation(AGDC), 美 연방 정부 승인 완료(2023)

→ 2030년 상업생산 목표로, 아시아권 투자자 유치를 본격화 중

📈 경제성 평가 – 미국 입장

|

항목

|

수치 및 전망

|

|

예상 수익률(IRR)

|

약 910% (LNG 가격 1214달러/MMBtu 기준)

|

|

주요 수요처

|

한국, 일본, 대만 등 아시아권 장기계약 선호국

|

|

수송비 절감

|

Gulf 대비 최소 15~20% 선적비용 절감 가능

|

|

지정학 리스크

|

걸프만/수에즈 회피 가능, 미 본토-북태평양 직송 라인 확보

|

→ 기존 중동·러시아산 LNG 대체를 원하는 아시아 국가들에 매력적 공급원

🇰🇷 한국의 투자 타당성 분석

|

요소

|

분석 내용

|

|

에너지 안보

|

안정적 장기 공급원 확보 (러시아·중동 리스크 회피 효과)

|

|

수입선 다변화

|

2024년 기준 한국 LNG 수입 중 약 56%가 중동+러시아에 의존

|

|

수익성

|

프로젝트 참여 시, 직접 도입가격 15~20% 절감 효과 전망

|

|

전략적 입지

|

북태평양 항로 직송 시 소요일수 단축 (15일→7일 수준)

|

→ 한국은 직접 참여형 투자 + 구매 계약 병행 시 투자-도입 연계 시너지 가능

⚖️ 리스크 요인 및 대응 전략

|

리스크

|

설명

|

대응 방안

|

|

초기 투자금 부담

|

약 3~5조 원 규모 투자 지분 필요

|

한국가스공사·민간 컨소시엄 통한 분산 투자

|

|

美 정책 변화

|

환경규제·민영화 추진 가능성

|

장기 수출계약 체결로 안정성 확보

|

|

글로벌 LNG 수요 변동

|

에너지 전환 정책·RE100 확산 영향

|

유연한 수급 계약 구조 병행

|

📊 관련 기업 주가 전망

|

기업명

|

관련도

|

주가 영향 전망

|

|

한국가스공사

|

직접 투자 및 수입 계약 주체

|

프로젝트 참여 공식화 시 중장기 10~15% 상승 여력

|

|

SK E&S

|

민간 LNG 수급 참여 가능성

|

전략적 파트너 지위 확보 시 긍정적 모멘텀 예상

|

|

AGDC (Alaska Gasline Development Corp.)

|

주 사업 주체 (비상장)

|

정부 지원 확정 시 가치 재평가 가능

|

|

현대건설·GS건설

|

EPC 참여 가능성

|

수주 기대감으로 단기 주가 반응 가능성 존재

|

→ 한국 기업이 본격적으로 투자 확정 시, 가스공사·에너지 인프라 관련 종목들에 긍정적 투자심리 유입 예상

✅ 결론: 알래스카 LNG는 전략적 투자처가 될 수 있다

알래스카 LNG는 북미의 마지막 대형 프로젝트로, 한국이 장기적 LNG 공급 안정을 원할 경우

수익성과 에너지 안보 측면에서 모두 매력적이다.

📌 특히 한국이 자본과 수요 양 측면에서 모두 기여할 수 있는 드문 구조이며,

민관 협력형 투자 모델을 통해 단순 구매국에서 전략적 파트너로 전환할 기회다.

LIST